こんにちは。ひらおか社会保険労務士事務所です。

パートタイマーやアルバイトの労務管理において、よく耳にするのが「年収の壁」という言葉です。

これは単なる比喩表現ではなく、税金や社会保険料の負担が新たに発生する収入ラインを意味しています。

この壁を超えると「手取り収入が減る」という逆転現象が起きることもあり、従業員の働き方や企業のシフト管理に大きな影響を与えます。

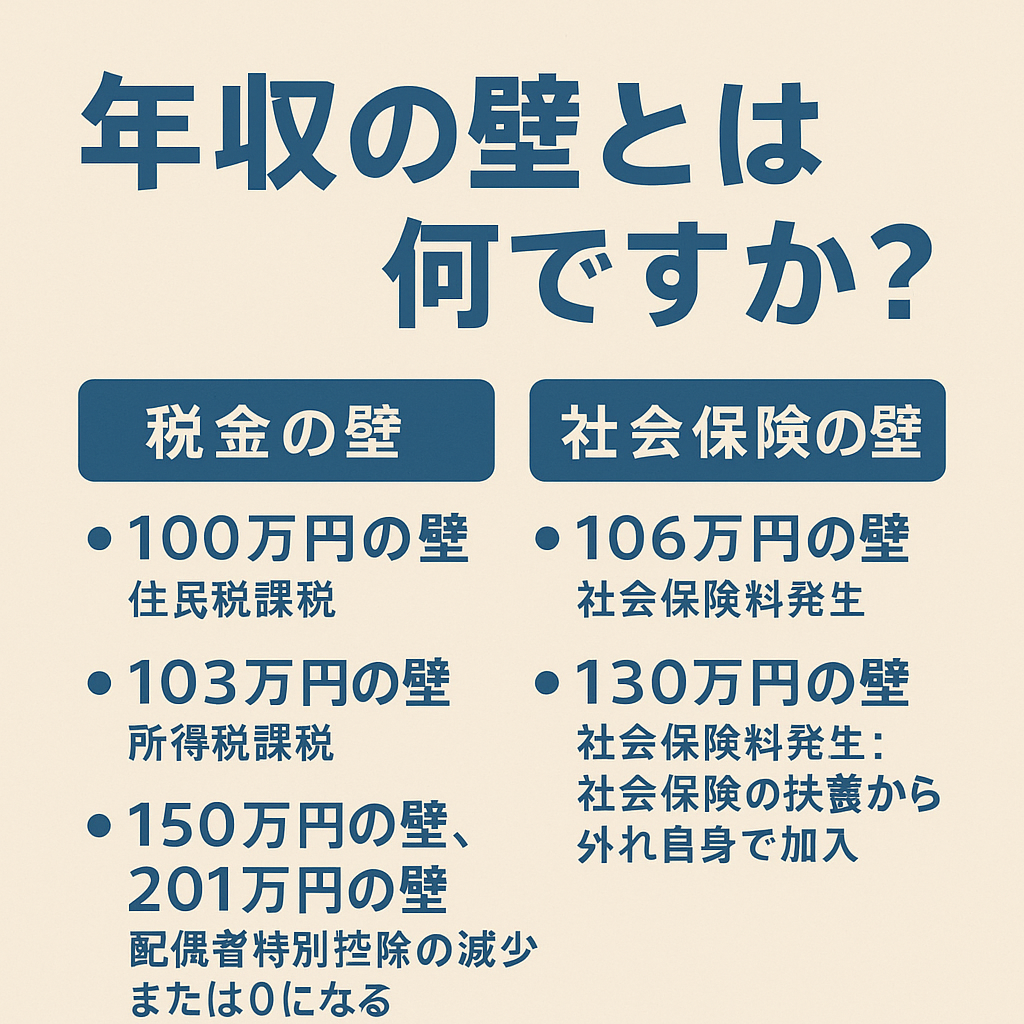

1. 「年収の壁」とは?

扶養に入っている短時間労働者は、一定の年収を超えると税金や社会保険料を自分で負担することになります。

この負担が発生する境目が「年収の壁」と呼ばれています。

問題となるのは、収入が増えても手取りが減ってしまうケースがあることです。

2. 税金の壁

- 100万円の壁:住民税が発生するライン

- 103万円の壁:所得税が発生するライン

- 150万円・201万円の壁:配偶者特別控除が段階的に減少、またはゼロになるライン

3. 社会保険の壁

- 106万円の壁

厚生年金被保険者数が51人以上の事業所に勤務している場合、社会保険に加入義務が発生。 - 130万円の壁

社会保険の扶養から外れ、自分で社会保険に加入(国保・国民年金の場合あり)。

※19歳以上23歳未満の学生等は「150万円」が基準に。

4. 実務上のポイント

- シフト管理の工夫

繁忙期に年収が壁を超えそうになるケースが多いため、事前に収入見込みを確認しておくことが重要です。 - 従業員への丁寧な説明

「働いた分だけ損をした」と感じないよう、社会保険加入のメリット(将来の年金、医療保険の保障など)もあわせて説明しましょう。 - 制度の活用

政府が発表している「年収の壁・支援強化パッケージ」では、

・社会保険適用促進手当の標準報酬算定除外

・事業主の証明による被扶養者認定の円滑化

といった対応策も整備されています。

5. 【事例紹介】

事例A:130万円の壁を意識する従業員

飲食店で働くパート従業員が、繁忙期のシフト増加で年収130万円を超える可能性が出ました。

本人は「扶養から外れたくない」と希望しましたが、会社が説明したところ、将来の年金額や医療保険の保障が充実するメリットを理解し、結果的に社会保険加入を選択。

➡ 長期的な働き方を前向きに考える契機となりました。

事例B:103万円の壁を超える学生アルバイト

大学生がアルバイト収入で103万円を超えたため、初めて所得税が発生しました。

ただし、親の「配偶者控除」には影響しなかったため、家庭への影響は限定的。

➡ 壁ごとに影響の範囲が異なることを改めて認識。

まとめ

「年収の壁」は、従業員の働き方や企業の人員配置に直結する重要なテーマです。

- 税金・社会保険の壁を正しく理解し

- 従業員への説明と情報提供を行い

- 制度の支援策を活用する

これにより、企業と従業員双方にとって納得感のある労務管理が可能となります。

📌 パート・アルバイトの労務管理や「年収の壁」に関するご相談は、当事務所までお気軽にご相談ください。